ワタベウェディングの私的整理⑥~経営者が忘れがちな、事業を長く続けるために不可欠な視点とは?~

こんにちは、八木です。

過去5回に渡り掲載してきた「ワタベウェディングの私的整理」の検証シリーズもいよいよ最終回となりました。

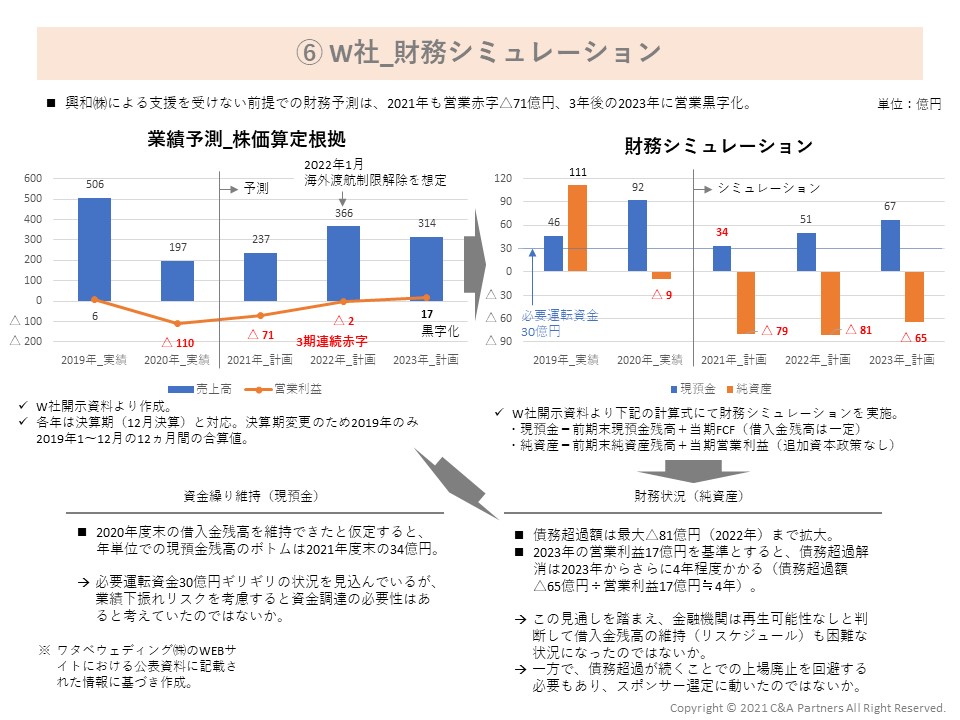

プレスリリース内の財務予測より、興和からの支援を受けない場合の財務シミュレーションを行い、今回の私的整理に至る決断の背景を考えるとともに、「経営者が忘れがちな、事業を長く続けるために不可欠な視点」について解説しました。

<目次>

1.売上と営業利益の予測数値

2.財務シミュレーションからわかること

3.経営者が忘れがちな、事業を長く続けるために不可欠な視点とは?

1.売上と営業利益の予測数値

3/19付のプレスリリースに掲載されていた、株価算定の根拠として財務予測は以下のとおりです。

(情報元)ワタベウェディング IR情報

https://www.watabe-wedding.co.jp/library/pdf/corporate/ir/20210319_n5.pdf

◎売上

- 2019年 506億円(2019年1~12月実績)

- 2020年 187億円(実績)

- 2021年 237億円(1年後)

- 2022年 366億円(2年後)←2022年1月に海外渡航制限解除を想定

- 2023年 314億円(3年後)

売上は回復するものの、2019年実績の7割程度までの回復に留まる見通しとなっています。

◎営業利益

- 2019年 6億円(2019年1~12月実績)

- 2020年 △110億円(実績)

- 2021年 △71億円(1年後)→多額の赤字が続く

- 2022年 △2億円(2年後)→赤字3期目

- 2023年 17億円(3年後)→ようやく黒字化

※フリーキャッシュフローの予測数値も掲載されていましたが、本稿では掲載を割愛しました。

営業利益は2021年も大幅赤字を見込み、2022年まで赤字が続くとしています。

2023年に計画している営業利益17億円は、最近数年間の実績を上回っており、仮に金融機関がこの計画を受け取った場合には、その実現可能性が厳しく精査されるものと思われます。

2.財務シミュレーションからわかること

上記の財務予測数値を用いて、「興和による支援策がなかった場合の財務シミュレーション」を作成しました。

◎前提条件

- 興和による増資や子会社化、私的整理等が行われない場合

- 2021年以降の数値はW社発表の財務予測を使用(売上、営業利益、フリーキャッシュフローのみ)

- 借入金残高は据え置き

- 追加の資本政策はなし(上場廃止の影響は考慮しない)

下記の計算式により、現預金と純資産の推移をシミュレーションします。

ここでは、得られる情報を組み合わせて、ざっくりと全体感を掴むことを目的としているので、厳密には正しい計算式ではありません。

◎計算式

- 現預金=前期末現預金残高+当期FCF

- 純資産=前期末純資産残高+当期営業利益

◎現預金残高

- 2020年末 92億円(実績)

- 2021年末 34億円(1年後)→必要運転資金ギリギリ

- 2022年末 51億円(2年後)

- 2023年末 67億円(3年後)

※必要運転資金30億円(最低限必要な現預金)

2021年末に必要運転資金30億円ギリギリの状況になるまで資金流出が続く見通しです。

仮に金融機関の元金返済を一時停止できれば、当面の資金繰りは回せる可能性もありますが、業績が少しでも下振れすれば資金ショートする危険性があります。

◎純資産(△は債務超過)

- 2020年末 △9億円(実績)

- 2021年末 △79億円(1年後)

- 2022年末 △81億円(2年後)→債務超過額のピーク

- 2023年末 △65億円(3年後)→債務超過4年目

債務超過額は最大81億円まで拡大します。

2023年の営業利益17億円がその後も続くとすると、債務超過が解消するのは、2023年からさらに4年程度かかり(2023年末の債務超過額△65億円÷営業利益17億円≒4年間)、7年後の2027年という計算になります。

金融機関が元金返済猶予(リスケジュール)を認めるのは、リスケジュール後に再生できる(事業が継続して返済を再開できる)見通しがあることが前提となります。

金融機関が融資先の再生可能性を判断する際には、何年で債務超解消できるか?はとても重要な指標です。

債務超過解消までの期間が長いことも、自力再生は困難と判断されてスポンサー支援を仰ぐ方向に進んだ一つの要因だったのではないでしょうか。

なお、本稿では詳しく触れていませんが、債務超過が続くことで東証の上場廃止基準に抵触してしまうという点も、意思決定に大きな影響を与えたと考えられます。

3.経営者が忘れがちな、事業を長く続けるために不可欠な視点とは?

今回、私が改めて感じたのは、

「バランスシートの重要性」

です。

ついつい、

- 売上や利益にばかり目が行く

- 当面の資金が回れば大丈夫

と考えがちではないでしょうか?

短期的にはそれで問題ないと思います。

一方で、事業を長く続けるために大切なことは、

「自社で資金をコントロールできる状態を維持すること」

です。

そのための選択肢は、以下の2つです。

- 無借金で他人に頼らない

- いつでも融資を受けられる状態を維持する

(金融機関と言う財布から自由にお金を出し入れできるイメージ)

事業に大きく投資して成長させる、あるいは今回のような危機を乗り越えることを考えると、無借金を前提に経営することは、あまり現実的ではないかもしれません。

いつでも融資を受けられる状態を維持するためには、金融機関の考え方を理解し、備えることが必要です。

「経営者はあまり意識しないが、金融機関が重視する数字」、それが「バランスシート」です。

自社に対する、経営者自身からの評価と、金融機関からの評価にギャップが生じる最大の要因でもあります。

バランスシートは、自社の長年の歴史の積み重ねを数字で表したものであり、これからの事業を通じて意図して作り上げていくものです。

- バランスシートと売上や利益、キャッシュフローの大まかな構造を理解し

- 会社の将来のバランスシートイメージを持ち

- それを実現するために必要な利益や売上などを逆算し

- 短期的な目標や予算、行動施策に落とし込む

ことで、金融機関から融資を受けやすくなり、自分で資金をコントロールしながら安定して事業を長く続けることができます。

まずは、予算や事業計画を作る際に、数年後の自社のバランスシートも作成するところから始めてみてはいかがでしょうか。

(参考)バランスシートの変化は、こんな感じでまずはざっくりと全体像を捉えれば十分です。

3/21付「ワタベウェディングの私的整理からの学び①」

↓↓↓↓↓

https://ca-p.co.jp/2021/03/22/

バランスシートの重要性に関しては、今後も本ブログで解説していきますので、参考にしていただければ幸いです。

—————————–

最後までお読みいただき、どうもありがとうございます。

あなたのビジネスを発展・成長させるヒントになれば幸いです。

株式会社C&Aパートナーズ

代表 八木雄毅